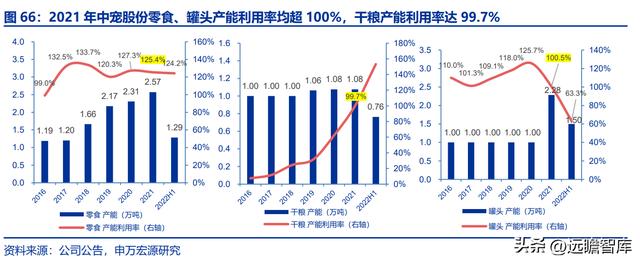

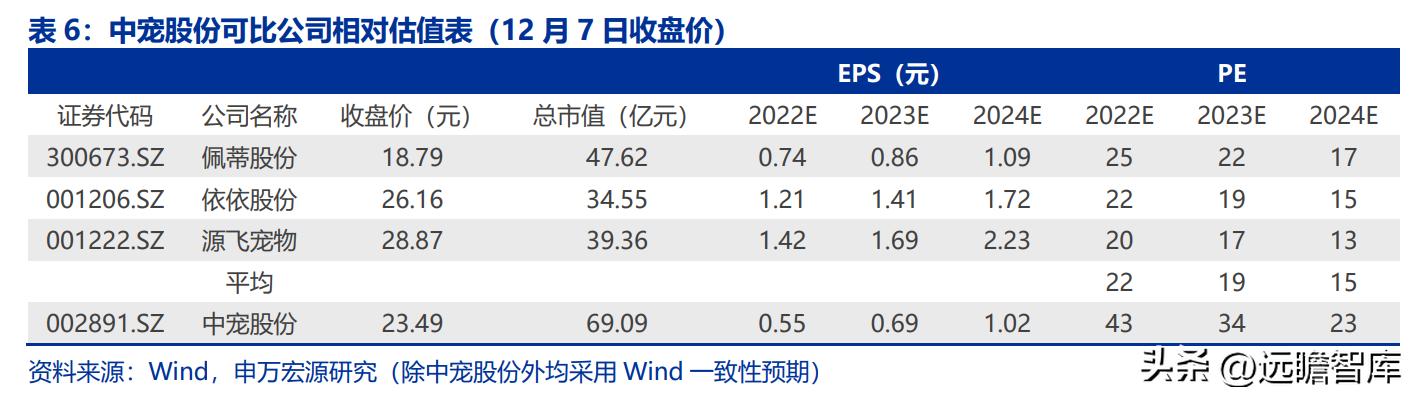

(报告出品方/分析师:申万宏源证券 盛瀚 赵金厚) 1. 中宠股份:稳步成长的宠物食品龙头中国宠物食品龙头企业,以外销代工宠物零食起家,逐步打造自主品牌开拓中国市场。 中宠股份成立于1998年,专注于犬猫等宠物食品的研发、生产和销售,公司以外销代工(ODM/OEM)宠物零食起家,在海外业务稳步发展的同时,通过打造自主品牌,逐步开拓境内市场,并进行宠物食品品类的扩充。  2022年前三季度,公司实现营业收入 24.4 亿 元,同比 21.4%,归母净利润 1.15 亿元,同比 25.0%。  以宠物零食为核心品类,干粮业务增长迅速。 公司以代工宠物零食起家,历年宠物零食业务营收占比均高于 70%。 随着公司产品品类的逐步扩张,干粮、罐头业务营收占比逐步提升,2022H1 公司零食、罐头、干粮业务分别实现营业收入 11.1/2.6/1.4 亿元,占比分别为 70%/16%/9%;随着公司境内市场的逐步开拓,公司干粮业务增长迅速,22H1 干粮业务营收同比 58.4%。  1.1 发展历程:20 年行业深耕成就宠物食品龙头 深耕宠物食品行业 20 余年,由外销代工向内销打造自主品牌转变。 1998 年,创始人郝忠礼先生从外贸行业中察觉到日本宠物食品行业的巨大商机,故创立了烟台中幸食品等企业,最初主要是为日本品牌商代工鸡肉干等宠物零食。随着代工规模的逐渐扩大,公司于 2003-2008 年间陆续建成并投产了 4 家宠物零食及罐头工厂。 2009-2013 年,公司开始与外资公司合作,引进国外先进设备,建成干粮工厂。 2013 年,由于美国在部分中国出口的鸡肉干宠物零食中检测出低量抗生素,中国宠物食品出口量大幅下滑,但这也给公司带来了战略转型的契机,首先是进行全球供应链布局,公司分别于 2014 和 2018 年在美国和加拿大设厂,当地生产当地销售,满足了核心客户对于产品品质和安全的要求;其次,由于宠物食品出口受阻,公司开始积极布局中国市场,加强自主品牌建设,逐步形成了以"Wanpy 顽皮"、" Zeal 真致"、"Toptrees 领先" 为核心的自主品牌矩阵。  1.2 股权结构:实控人郝忠礼夫妇合计持股 37.8% 股权结构集中,实控人郝忠礼夫妇合计持股比例为 37.8%。公司实控人为董事长郝忠礼和肖爱玲夫妇,二人通过持股烟台中幸和烟台和正投资合计间接持有公司 37.8%的股权。 (1)烟台中幸生物科技有限公司为公司第一大直接控股股东,亦是中宠食品有限公司(公 司改制前身)成立时的第一大出资股东,持股比例为 24.86%; (2)烟台和正投资中心(有限合伙)为员工持股平台,由实控人、公司管理层及核心人员共同出资成立,持股比例为 17.1%; (3)日本伊藤株式会社为公司成立时的第二大出资股东,持股比例为 10.71%。  1.3 境内业务毛利率回升,销售费用持续投放 宠物食品原料以鸡肉为主,成本及毛利率会受到鸡肉价格周期性波动的影响。 2022H1,公司综合毛利率、净利率分别为 19.02%和 4.64%,同比-2.44pct 和-0.95pct,其中境内、境外业务毛利率分别为 32.41%和 15.32%,同比 3.02pct 和-4.24pct。 (1)境内:干粮产能逐步释放,境内业务毛利率上行。 由于境内业务中主粮占比高,且以自主品牌为主,故公司境内业务毛利率较高,保持在 30%以上。 但随着中国市场销量的持续增长,公司产能开始不足(2021 年宠物零食、罐头的产能利用率均超过 100%,宠物干粮产能利用率也达到 99.7%),故 2021 年合计外购成品成本达 5.3 亿元,占主营业务成本的 22.4%,同比 16.3pct。 大量外采拖累了公司毛利率水平,2021 年公司境内业务毛利率为 28.18%,同比-6.3pct。2022H1 随着 3 万吨干粮产能的投产,公司境内业务毛利率大幅回升,达 32.41%,同比 3.02pct。 (2)境外:鸡肉价格上涨及设备升级停产,境外业务毛利率下行。 22H1 受美国鸡肉价格上涨及新西兰湿粮生产基地 PFNZ 设备升级停产影响,公司境外业务毛利率环比下降 4.24pct,为 15.32%。  出口业务占比较高,2022 年汇兑收益增厚公司业绩。 公司境外业务营收占比超 7 成,且产能主要集中在中国大陆和东南亚,故出口业务占比较高,汇兑损益/利润总额的绝对值保持在 5%-15%左右。 2022Q2,人民币兑美元持续贬值,公司亦产生了较多的汇兑收益,2022H1,公司共实现汇兑收益 1806 万元,占利润总额的 18.5%。  2.2 行业集中度触底回升,线上渠道贡献主要增长动力 中国宠物食品行业主要呈现以下特点:上游主要为鸡胸肉、谷物等原材料;中游宠物食品行业集中度较低,参与者众多,竞争激烈,头部本土企业正处于出口转内销的转型阶段,国产品牌逐渐崛起;下游线上宠物食品销售渠道占比迅速提升(2021 年达 60.5%),一级资本市场加持下,互联网流量品牌异军突起,线上竞争日趋激烈,“以营销费用换市场份额”为当前本土企业的主要竞争现状。 (1)上游原材料供应集中: 白羽肉鸡、谷物为宠物食品的主要原材料,在以鸡肉为主的干粮成本中,鸡胸肉的成本占比约 40%。同时白羽肉鸡企业区位亦较为集中,根据企查查数据,截至 2021 年 2 月,中国共有 15.14 万家鸡养殖相关企业,其中山东有 1.8 万家(占比 12%),在所有省份中排名第一;6 家白羽肉鸡上市企业中,除圣农发展外其余 5 家均在山东。  (1)高品质保证: 宠物食品作为宠物生长周期中消费的刚需产品,关乎宠物的生命和健康,在宠物角色日益重要和宠物主年轻化的背景下,消费者对于宠物食品产品质量的要求日趋提高,海外品牌亦依靠“品质保证”和“安全保证”获得了一定的品牌溢价。 中宠股份作为海外主要宠物食品生产商的优质代工厂,已从事代工业务 20 余年,产品安全性和品质亦有知名品牌作背书。 公司产品先后通过多个国家的认证和注册,也是目前国内取得国内外权威认证较多的企业之一。2003 年,公司即通过了美国 FDA 认证,此后相继通过了欧盟和加拿大宠物食品官方注册。同时,为保证产品安全性,公司建立了“产品可追溯体系”和“缺陷产品召回制度”,并保持了 24 年 0 召回的记录。  (2)全球供应链布局: 公司共有 6 家海外工厂,目前海外合计产能约 3 万吨。 2013 年初,由于美国在部分中国出口的鸡肉干宠物零食中检测出抗生素残留,中国出口的宠物食品被大规模下架,宠物食品出口量亦大幅下滑,根据海关总署数据,2013 年中国宠物食品出口量为 12.27 万吨,同比-14.6%,出口金额为 7.49 亿美元,同比-11.8%。 作为以出口代工宠物零食业务为主的公司,中宠股份 2014 年营业收入同比-3%,归母净利润同比 -43.5%,在此背景下,公司积极进行战略转型,开始全球产能布局,2014 年即新建美国工厂,采用美国 FDA 标准进行生产,鸡肉原料亦来自美国本土供应商,满足核心客户对于产品质量及生产安全的要求。 此后公司又分别于 2018 年和 2020 年新建加拿大和柬埔寨工厂,同时收购新西兰 NPTC 和 PFNZ 公司,扩张优质海外产能。  3.2.2 深耕传统线下渠道,积极布局线上渠道 线上线下渠道协同布局,深耕传统线下渠道,积极发力线上渠道。 公司境内线上/线下渠道销售额占比约为 55%/45%,线下渠道作为传统的消费渠道,是公司渠道发展的基础,也是引流获客的重要途径,公司线下渠道主要包括:面向宠物店和宠物医院的专业渠道(经销)以及商超渠道(大润发、欧尚等连锁商超采购公司产品后销售给消费者)。 线上渠道作为快速成长的宠物食品销售渠道,也是公司积极布局和大力发展的方向,2018 年以来,公司先后与阿里巴巴、京东等线上平台签订了战略合作协议,并投资了领先宠物、北京好氏等专门从事线上销售的公司,线上渠道相比线下渠道,更具多元性,公司线上渠道主要包括线上官方旗舰店、电商平台代理销售店铺等。  (2)干粮产品持续创新升级,实现全价格带布局。 根据《2021 年中国宠物白皮书》数据,在宠物消费中(包括食品、用品、服务等),主粮占比最高,达 35.8%。公司以代工宠物零食起家,开始布局中国市场后,确立了“聚焦国内,聚焦主粮”的发展战略。 首先,公司持续进行产品研发,品类不断丰富,价格带逐步延伸。2018 年以来,公司先后推出了全价干粮、冻干双拼粮、鲜肉五谷粮、冻干四拼粮等干粮产品,产品价格带从 25 元/kg 到 90 元/kg 均有覆盖。 其次,公司各价格带的产品配方均较为优秀,蛋白质含量较高。公司于 2022 年推出的新品 Wanpy 全价冻干四拼猫粮粗蛋白含量超 44.2%,远高于 AAFCO 国际标准(≥28%-30%)。  3.3 产能:干粮产能翻倍扩张,境内市场毛利率有望提升 产能进入加速扩张期,重点布局干粮及湿粮产能。 目前公司共有产能约 11.3 万吨,其中零食产能 3.5 万吨,干粮产能 4 万吨、湿粮产能 3.8 万吨,随着公司境内市场销量的快速增长,2021 年公司零食、罐头产能利用率均超过 100%,干粮产能利用率亦达到 99.7%。 故公司于 2020 年和 2022 年进行定增和发行可转债,重点补充干粮和湿粮产能,预计到 2025 年,公司零食、干粮、湿粮产能将分别达到 3.7 万吨、13 万吨和 9.8 万吨。  干粮产能逐步释放,干粮业务有望量利双升。 公司坚持“聚焦主粮”战略,干粮销量及营收规模增长迅速,2017-2021 年,干粮业务营业收入从 0.23 亿元增长至 3.06 亿元,CAGR 达 91%。 但截止 2021 年末,公司干粮产能仅为 1.08 万吨,产能利用率已达 99.7%,2021 年外购干粮成品金额约 1.51 亿元,占干粮成本的 61%,由于大量外采成本较高,公司 2021 年干粮成本同比 162.2%,干粮毛利率下降至 18.9%,同比-14.65pct。 2022 年 4 月,公司 2020 年定增募投项目“年产 6 万吨宠物干粮”投产 3 万吨,目前产能利用率已达 60%-70%,随着干粮产能的逐步释放,未来公司干粮业务毛利率将恢复性上行,干粮业务营收规模有望持续增长。   4. 盈利预测与估值 4. 盈利预测与估值 4.1 盈利预测 关键假设点: (1)宠物零食:预计公司 2022-2024 年实现宠物零食销量 3.3/3.3/3.4 万吨,同比 4%/ 2%/ 2%。 2022 年上半年由于美国鸡肉价格上涨,公司美国工厂均采用美国本土原料,故宠物零食成本承压,下半年通过提价对原材料价格的上涨进行了部分转嫁,预计 2022 年宠物食品毛利率相较 2021 年略有降低,此后将逐步恢复性上行,预计 2022-2024 年公司宠物零食毛利率为 18.3%/18.3%/19.0%。 (2)宠物罐头:预计公司 2022-2024 年实现宠物罐头销量 2.4/2.6/2.9 万吨,同比 10%/ 10%/ 10%。 公司于 2021 年投产 3 万吨湿粮产能以及收购新西兰 PFNZ 工厂(8000 吨),2022H1 受新西兰 PFNZ 工厂设备升级停产影响,公司湿粮毛利率有所降低,但随着湿粮产能的逐步释放以及 Zeal 产品的持续放量,公司湿粮销售均价有望逐步上行,预计 2022-2024 年公司宠物罐头毛利率为 24.6%/26.8%/28.9%。 (3)宠物干粮:2022H1 公司新增 3 万吨干粮产能落地,目前产能利用率已达 60%-70%,未来随着公司干粮产能的逐步扩张,公司干粮销量有望大幅增长,预计公司 2022-2024 年实现宠物干粮销量 1.7/2.5/3.5 万吨,同比 60%/ 50%/ 40%。 2021 年,由于干粮产能不足,公司大量外采干粮成品进行销售,外采成本占干粮总成本的 61%,大幅拉低干粮业务毛利率,未来随着公司自有干粮产能的逐步释放,公司外采比例将大幅降低,宠物干粮业务毛利率将逐步上行,预计 2022-2024 年公司宠物干粮毛利率为 24.3%/27.2%/30.0%。  基于上述关键假设与盈利预测模型,我们预计 2022-2024 年公司实现营业收入 33.7/39.4/46.4 亿元,同比 17%/ 17%/ 18%,实现归母净利润 1.61/2.04/2.99 亿元,同比 39%/ 27%/ 47%,当前股价对应 PE 为 43X/34X/23X。 4.2 估值分析 分地区来看,公司境外业务以 ODM/OEM 为主,贡献公司 7 成以上营收,也是公司主要的盈利来源,目前公司境外业务收入增长稳健,已经处于发展较为成熟的阶段;从境内业务来看,公司自 2017 年开始大力拓展中国市场,境内业务营业收入高速增长,但尚未盈利,未来现金流情况具备较大的不确定性,绝对估值适配度相对较差。 故我们采用相对估值,同时将公司境内与境外业务进行分部估值。 1)境外业务: 公司境外业务以代工宠物零食为主,境外业务收入规模行业领先,故我们参考宠物咬胶龙头佩蒂股份(22H1 境外业务营收占比达 87%)、宠物用品生产商依依股份(22H1 境外业务营收占比达 95.9%)和源飞宠物(2021 境外业务营收占比为 96.3%)2023 年平均 PE 估值,给予公司 2023 年境外业务 19X PE 估值,根据前文盈利预测,由于公司境内业务尚未盈利,故我们预计 2023 年公司境外业务净利润约为 2.04 亿元,对应市值约为 39 亿元。  2)境内业务:中国市场是公司未来发展的战略重点。 2017-2021 年,公司境内业务营收由 1.5 亿元增至 6.9 亿元,CAGR 达 47%,考虑到公司境内业务目前仍处于快速扩张期间,预计 2022 年境内业务营业收入有望达到 9 亿元,2023 年将达 11.7 亿元(30%同比增速)。 考虑到公司境内业务营业收入仍处于高速增长阶段,且未来三年营收增速有望保持在 30%以上,但目前尚未实现盈利,故我们采用 PS 估值法,并参考美股上市公司 Frpt 2014 年以来的平均估值水平,给予公司境内业务 5 倍 PS,对应 2023 年市值 58.5 亿元。 图 69:2017-2022 年 FRPT PS-Band  综上,我们给予中宠股份 2023 年境外业务 39 亿估值,境内业务 58.5 亿元估值,合计 97.5 亿元,较当前股价仍有约 41%的涨幅空间。 5.风险提示1)汇率波动风险:公司业务以出口代工宠物零食为主,且主要采用美元结算,外汇结算周期通常为 10-90 天,期间人民币兑美元的汇率波动将产生汇兑损益,对公司业绩产生一定影响。 2)中国市场开拓不及预期:公司境内市场目前处于快速扩张阶段,但目前中国宠物食品行业市场集中度较低,市场参与者众多,竞争较为激烈,公司需通过积极进行品牌营销、不断推出新品、保证产品高品质等方式来留存和开拓用户,若公司品牌营销推广效果或新品市场反馈不及预期,对于公司境内市场业务增速将产生一定影响。 3)原材料价格波动风险:公司生产的宠物食品原材料以白羽肉鸡鸡胸肉为主,白羽肉鸡价格的波动会对公司的生产成本及业绩产生一定影响。 —————————————————— 报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢! 精选报告来自【远瞻智库】远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库 |

免责声明:本文仅代表作者个人观点,与狗的猫宁无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明“来源:XXX(非狗的猫宁)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对

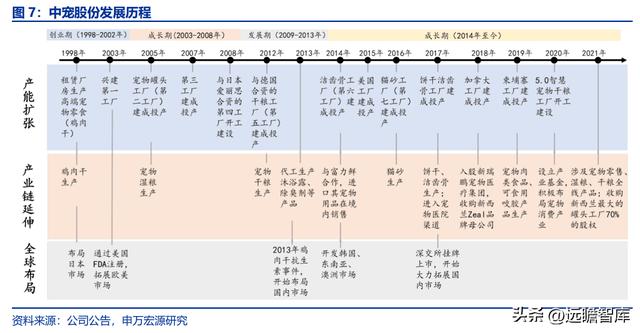

其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:617470285 邮箱:cwpyq@foxmail.com