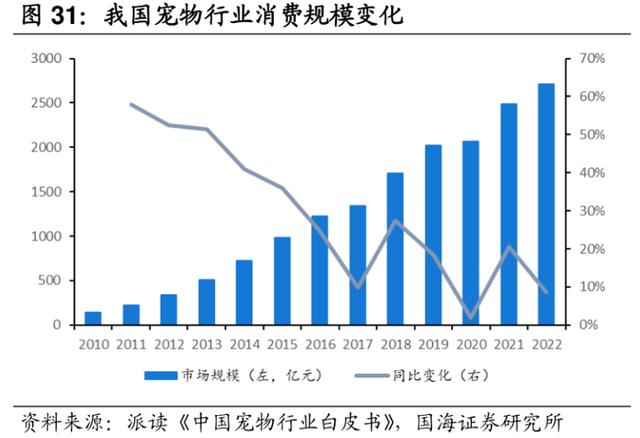

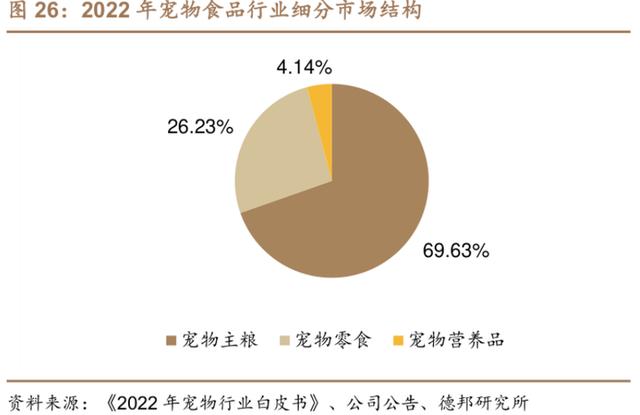

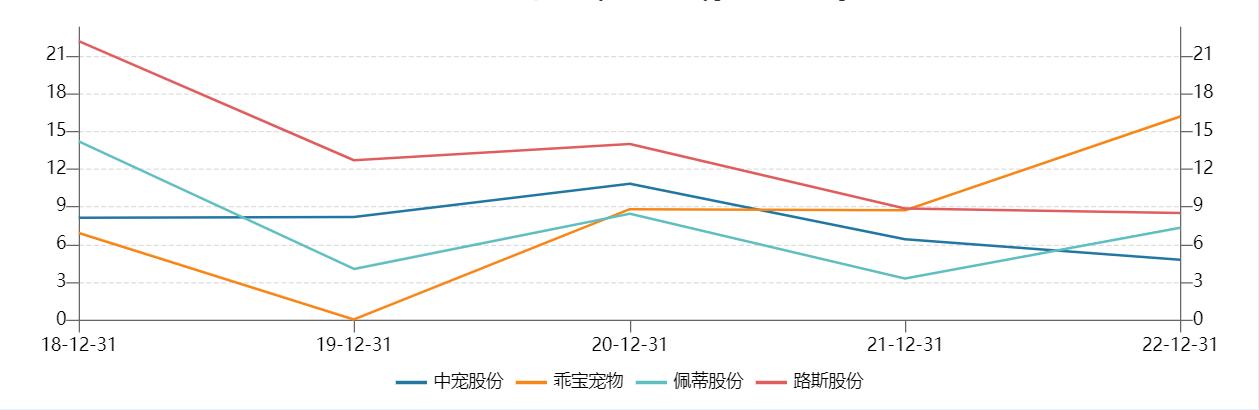

随着单身经济的发展,宠物行业越来越受关注。根据《中国宠物行业白皮书》,我国目前有5806万只宠物猫,5429万只宠物狗,6899万人养宠物,2018-2021年,宠物猫狗的数量复合增速7.1%,宠物主人数复合增速6.6%,远超过人口增长率。 我国宠物行业整体的消费规模持续增长,2022年已经超过2500亿元,除了2020年疫情影响,其余年份增速基本保持2位数;最近10年复合增速达25%。  主粮的最大优势在于需求的刚性和粘性,以我本人养过小狗的经验来看,一旦宠物开始吃某个品牌的主粮,后续最好不要更换,因为宠物一时半会无法适应,也就是说,一旦接受了某种牌子,那么在宠物的整个生命周期里就大概率会一直吃这个牌子的主粮。因此消费者一开始会倾向于购买有口碑的品牌,以免对宠物健康造成不利影响。而零食则相对随意。所以整体看来,主粮壁垒高,零食次之。现在高端主粮的发展趋势是冻干生骨肉,也就是把带骨头的生肉等急速冷冻,然后在高压状态下进行6小时连续不断的真空干燥处理,能使食物保持原始风味状态,但价格高且存在寄生虫和细菌隐患。  美国养宠成风,宠物家庭渗透率从1988年56%提高到今天70%,猫、狗家庭数量占比54%、35%,2021年美国宠物食品市场规模417亿美元(超过3000亿人民币)。 欧洲的宠物家庭渗透率为46%,猫、狗家庭渗透率占比分别为26%、25%,犬猫宠物食品市场规模大约313亿美元(约2300亿人民币)。 从生产端来看,德国、美国、泰国是世界三大宠物食品出口国,泰国得益于发达的渔业,2022年宠物食品出口额24.61亿美元,同比增长19%。 中国企业的角色主要是代工,这毕竟是产业链中价值链最低的一环,所以推出自主品牌是国产厂商的必经之路。主粮是最吸引人的赛道,但门槛也高;国产品牌通常从门槛低、粘性弱的零食赛道入手,站稳脚跟、培育品牌后,再考虑往主粮去切入,但从零食到主粮,难度不亚于从0到1。 为什么养宠物不再像以前,剩饭剩菜搞定?因为人和动物存在本质上的生理差异,比如人类吃的高油高盐食品,对猫狗的健康极为不利,所以必须使用专门的宠物食品,否则可能危及生命。宠物主粮的消费逻辑类似奶粉,宠物主们不怕买贵,就怕买错,类似飞鹤奶粉的逻辑,越贵,越有可能吸引消费者的兴趣,当然前提是产品质量要能对得起高端的品牌定位和价格,因为宠物猫狗的肠胃一般都比较脆弱敏感,所以海外品牌无论是原材料,还是设备工艺,都有着严格的要求,否则一旦吃出问题(而且很容易吃出问题),对品牌将是灭顶之灾。主粮一旦定了一般不好更换,否则容易引起宠物的应激反应,所以粘性很高,且贯穿宠物生命周期(15-20年)。因此宠物主在买主粮时,主要考虑营养、配料等因素,对价格的敏感度低。  5,几家宠物食品上市公司的对比 5,几家宠物食品上市公司的对比我们选择中宠、佩蒂、乖宝、路斯来做对比,从最近5年扣非ROE来看,4家公司波动明显,你追我赶。中宠股份保持平稳,但ROE最高时候也就10%。过去几年中,路斯股份ROE最高,2022年仅8.51%,但也仅次于乖宝。  为什么路斯股份毛利率这么低?可能和产品结构有关。路斯股份的营收担当是肉干,毛利率基本保持稳定,而2022年新推出的鸭骨粉,毛利率几乎为0,罐头毛利率也略有下滑,拉低了公司的整体毛利率。路斯股份原本以OEM为主,超过80%的业务来自海外,但2022年国内业务占比突然提升至33%以上,但国内业务毛利率只有7.49%,境外业务毛利率保持在19.59%。  相比之下,中宠股份渠道结构更为健康,早在2016年,中宠股份的电商渠道占比就达到35.65%。电商的投入成本可能并不亚于线下,但电商具备规模经济优势,有利于品牌的大量曝光。仅仅走线下渠道,可能提高了铺货率、触达率,但对消费者认知提升有限,毕竟现在再也不是“有货就能卖”的时代了。  从有息负债率来看,中宠、佩蒂的杠杆加得比较大,而路斯则更为保守。  从存货周转率看,路斯、中宠卖得最快。  但是从PE来看,路斯和已上市的中宠、佩蒂差距很大,这和上市地点的差异有关。路斯是北交所上市公司,市场给予的PE不到20倍,目前PE15.4倍,而深交所上市的中宠、佩蒂,则基本上在30-70倍之间。  |

免责声明:本文仅代表作者个人观点,与狗的猫宁无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明“来源:XXX(非狗的猫宁)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对

其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:617470285 邮箱:cwpyq@foxmail.com