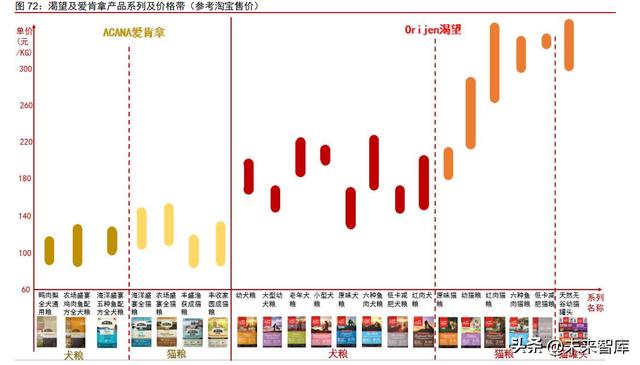

(报告出品方/作者:中信证券,盛夏、彭家乐) 海外库存拐点渐至,市场需求韧性仍在海外宠物食品市场已进入成熟发展阶段 发展历史悠久,海外宠物食品市场已进入成熟阶段。经过近百年的发展,海外发达国 家市场已进入成熟期。2022 年全球宠物(猫狗)共约 9.3 亿只,同比增长 1.8%,宠物食 品终端市场规模约为 1148 亿美元,同比增长 12%,2009-2022 年 CAGR 约为 4.7%。其 中美国是最大最成熟的市场,2022 年美国/欧洲/日本在全球宠物食品行业占比分别为 38%/26%/3.2%,2009-2022 年 CAGR 约为 4.9%/2.4%/1.6%。  龙头壁垒深厚,差异化、品牌力塑造长期优势 龙头壁垒深厚,差异化、品牌力塑造长期优势格局:玛氏、雀巢“两超”格局稳定,平价品牌渐临增长瓶颈 行业整合持续,“两超”格局仍较为稳定。由于宠物换粮有一定适应期,宠物食品天 然具备一定的品牌黏性。根据欧睿数据,2022 年全球宠物食品行业 CR2(玛氏、雀巢普 瑞纳)约为 42%,行业“两超”的地位较为稳固;分区域来看,玛氏在欧洲及亚太地区市 占率优势更显著(市占率高达 18%-23%),而雀巢在美国市占率更高(市占率高达 28%)。 玛氏、雀巢高企的市占率背后,离不开其持续在细分市场的并购。以玛氏为例,公司 1935 年便通过收购宠物罐头生产商 Chappel Brothers 进军宠物食品业务,随后又通过并 购,打造了宝路、伟嘉、皇家等品牌矩阵,产品涵盖宠物干粮及湿粮。而近期公司继续收 购加拿大高端宠粮生产商冠军食品(旗下有渴望、爱肯拿等知名高端宠物食品品牌)及鲜 粮生产商 Nom Nom 等,在高端天然粮及鲜粮领域延伸布局,宠物食品业务版图不断扩大。 此外,传统的快消品集团对大型宠物食品公司的整合也在持续。如 2015、2018 年斯 马克、通用磨坊分别通过收购 Big Heart 及蓝爵进入宠物食品行业,并在后续整合优化资 产,保证旗下品牌持续发展的能力。 高端市场竞争格局更优,品牌增长更加强劲,平价品牌增长门槛凸显。 从 2012-2022 年主要品牌市占率变化情况来看,玛氏旗下的宝路(Pedigree)、伟嘉 (Whiskas)以及雀巢普瑞纳旗下的喜跃(Friskies)、康多乐(Dog Chow)等传统平价品 牌市占率均有所下降,相比之下大型宠物食品集团旗下的中高端品牌如冠能(Pro Plan)、 蓝爵(Blue Buffalo)、皇家(Royal Canin)以及新兴的独立品牌如 Freshpet、渴望(Orijen)、 爱肯拿(Acana)市占率及营收均保持稳定增长。究其原因,我们认为,在当前养宠新趋 势涌现下,传统大众化品牌同质化问题逐渐凸显,唯有顺应市场趋势不断升级产品、渠道 的公司方能胜出。  渴望&爱肯拿复盘:打造极致原料优势 冠军宠物食品公司(Champion Petfoods)成立于 1979 年,前身为 1975 年于加拿大成立的动物饲料公司 Champion Feed Services Ltd.。目前冠军宠物 食品旗下拥有全球知名的高端宠物食品品牌渴望(Orijen)与爱肯拿(Acana)。 公司从 20 世纪 90 年代便从事宠物食品出口,至今渴望与爱肯拿的产品已销售至 全球超过 90 个国家,员工人数超过 700 人,并在美国、加拿大、欧洲、中国等 主要市场设有办事处,在加拿大及美国拥有 2 座工厂。 依据欧睿数据,2022 年渴望品牌实现终端营收 4.6 亿美元,同比增长 5.3%, 2012-2021 年营收 CAGR 达 11.8%,爱肯拿品牌实现终端营收 4.4 亿美元,同 比增长 5.9%,2012-2022 年营收 CAGR 为 9.2%。从地区分布来看,渴望收入 主要来源于北美和亚太市场,北美/亚太终端收入占比分别为 55.7%/30.3%,而 爱肯拿收入主要来源于本土市场,北美终端营收占比 82%。 冠军宠物旗下的渴望及爱肯拿两个品牌均为高端天然宠物食品品牌,定价 一般在普通宠粮的 2 倍以上。其中渴望主要专注于超高端市场(中国市场销售单 价在 140-300 元/公斤,其中猫食品均价超 200 元/公斤,狗食品均价超 140-220 元/公斤),而爱肯拿在保持品牌高端定位的情况下,更加注重产品性价比。  我们认为二者的快速成功主要依赖以下几点: 1) 坚持生物学(Biologically Appropriate)喂养理念,甄选高端原料。渴望 及爱肯拿在产品定位上坚持对原料选择的严格把控,以符合生物学喂养理念 作为宣传卖点,主打高蛋白产品,很好的迎合了中国猫经济发展大潮(猫对 蛋白需求更高)。而相比竞品鲜肉 肉粉同时添加,渴望旗下产品前 5 大原料 均为新鲜肉类,含肉量一般在 75%-90%;爱肯拿旗下产品含肉量一般在 55%-65%(同价位的竞品前 3 大原料多包含谷物),含肉量普遍更高。 渴望与爱肯拿均坚持使用新鲜的原材料制作产品,原材料均来自美国或 加拿大本地,公司与原料供应商关系紧密,在选取原料供应商方面也坚持严 苛标准,目前与许多原料供应商的合作已持续数十年。对于原材料质量的自 信使得冠军宠物在许多广告和促销材料中加入了供应商的画面(例如渔民捕 捞视频、牧场照片等)。 在加工环节,公司坚持摒弃代工,通过先进工艺维持产品优势。冠军宠 物食品旗下共拥有 3 座工厂,其中 2 座位于加拿大阿尔伯塔,1 座位于美国 肯塔基州,每个工厂拥有约 8 万平方英尺(约 7400 平方米)的新鲜原料处 理空间。在生产工艺方面,公司通过多级脱水及小批量冷冻干燥等环节保持 食物营养,同时对所有成分、工序和处理过程进行 360 度审查,以确保世 界一流的质量、安全和工作环境。 2) 强大研发助力,产品序列持续更新。冠军宠物食品拥有一个先进的产品研发 创新中心,拥有强大的研发团队以及最先进的实验室技术,不断改进产品以 满足宠物复杂的营养需求,并以超越 AAFCO3 和 FEDIAF4 4标准的试验 验证了食品的长期安全性。公司坚持对所有产品进行验证测试,同时依托研 发能力开展符合生物学产品的研发,持续在这一理念下对产品更新迭代。 目前公司已经在原有产品组合的基础上增加了湿粮、高蛋白饼干和冻干 食品等品类,同时也在干粮产品组合中推出了功能性和生命阶段配方。  国内启示:行业空间可期,本土品牌有望多点突围 国内启示:行业空间可期,本土品牌有望多点突围国内宠物食品空间仍可期,喵经济、精细养宠等成新趋势 作为养宠刚需,宠物食品市场规模持续快速增长。我国宠物消费行业起步于 20 世纪 90 年代初,伴随着经济增长、陪伴经济而快速发展,其中宠物食品作为养宠刚需,为最大 的子市场。据欧睿咨询数据,2022 年中国宠物数量已近 1.9 亿只,同比小幅回落 1.5%, 物食品终端规模约 487 亿元,同比增长 7.5%,增速回落和疫情影响相关,2008-2021 年 国内宠物食品市场规模 CAGR 达到约 21%。 陪伴需求持续,养宠渗透率提升、宠物食品渗透率持续提升有望继续驱动行业扩容。 从人口结构来看,伴随着我国城镇化持续深入以及婚恋观的改变,城市中的单身人口 规模逐渐扩大。2010-2021 年我国家庭平均规模由 3.1 人下滑至 2.8 人,结婚率由 9.1%下 滑至 5.4%。单身人口规模的扩大持续催生陪伴需求,养宠渗透率仍有提升空间。横向比 较来看,尽管我国宠物猫狗总数已超过美国,但根据欧睿数据,我国猫/狗家庭养宠渗透率 2022 年仅有 15%/17%,不到美国水平的一半,城镇人均养宠数 0.2,仅有美国水平的 1/3。 而从宠粮渗透率来看,目前我国专业宠粮渗透率(消费专业宠粮而非自制宠粮的比例)仍 然较低(2022 年仅 34%,发达国家基本在 90%以上),我国单只宠物年均消费水平仅为 发达国家的 1/7 左右。  养宠趋势之一:喵经济渐成市场主流。2022 年全国宠物猫共 9896 万只,同比增长 2.8%,宠物狗共 8672 万只,同比下滑 5.9%。2022 年猫食品市场规模约 268 亿元,同比 增长 15%,仍然保持了较快的增长,而狗食品市场规模约 218 亿元,同比下滑-0.1%。 养宠趋势之二:养宠群体主要以收入水平较高、高学历人群以及世代为主。从近年养 宠主人特征来看,普遍更为年轻化,90 后宠物主在 2018 年占比 43%,2022 年占比已达 56%。宠物主收入水平整体提升,2019 年月收入 4000 元以下宠物主占比 49.6%,2021 年占比仅 18.7%。学历上,大学本科以上学历的宠物主占比也超 62%。宠物的态度上,85% 以上的宠物主将其视为自己家人。 养宠趋势三:精细养宠渐成趋势。随着宠物角色定位愈趋家人化以及宠物主的消费升 级,养宠也越加科学化、精细化。宠物食品也逐渐从基础膨化粮产品往新工艺、新概念产 品升级,宠物主对营养配比、配料构成、适口性好坏、口碑等也愈加看重。而在用品上, 也逐渐呈现向智能化、便捷化用品升级的趋势。  养宠趋势四:线上成主购买渠道。尽管线下宠物门店、医院具备一定的刚需场景,但 随着电商的发展,线上已成为宠物行业的主要购买渠道,近年来渠道也开始从淘系京东往 抖音等新媒体渠道发展。 国产替代正当下,龙头市占率仍有提升空间 从外资品牌来看,无论是在华国际巨头玛氏、雀巢还是纯外资品牌渴望等,由于其固 有的渠道理念(线下为主)以及产品理念(配方老化,缺少产品更新)等,市占率整体呈 下行趋势,其中又以玛氏、雀巢下滑幅度较大。外资品牌渴望近几年虽增长势头较好,但 由于生产和品牌商在海外,流通环节较长,一度供应上存在问题,而代理商模式下品牌和 消费者沟通较少,一定程度上阻碍了品牌的发展。与之相反,国产品牌凭借其较高的性价 比以及更贴近终端市场近年逐步开启进口替代,尤其在线上,依据魔镜市场情报数据,2022 年市占率排名前 10 的宠物品牌中 7 个是国产品牌,排名前 5 的品牌中有 4 个为国产品牌。 产品 渠道 营销,本土品牌有望多点发力实现突围 通过借鉴海外宠物食品行业的新趋势以及国外龙头发展历程,我们认为海外品牌成功 的背后源于其差异化的产品(找准差异化品牌定位)、其持续的品牌营销策略以及顺应趋 势的渠道策略。 在当前国内宠物行业的竞争环境中,国内宠物品牌有望通过以下几个方面实现下一阶 段突围: 1) 重视中高端5领域的产品创新,打造产品的差异化竞争优势。 从海外市场的趋势来看,宠物经济根源于消费升级,故长期来看,中高端产品占比逐 步提升,国产市场目前产品中高端趋势也崭露头角:1)从欧睿数据来看,高端增速高于 中低端。2022 年我国高端猫粮/狗粮终端规模近三年 CAGR 约为 24.7%/6.0%,中端猫粮/ 狗粮终端规模近三年 CAGR 约为 19.5%/5.3%,低端猫粮/狗粮终端规模近三年 CAGR 约 为 18.3%/4.4%。从占比看,高端猫粮/狗粮市场规模占主粮市场规模比例仅为 30.4%/36.6% (美国高端猫粮/狗粮占比分别为 54%/56%)。2)欧睿数据显示,2018 年以来我国宠物食 品线上综合销售均价保持着持续上升趋势,高端宠物食品未来仍有较大发展潜力。  而在差异化产品打造中,针对行业趋势(如猫经济),找准消费者的痛点,开发出新 卖点的产品又至关重要,可以从宠物本身生理属性入手(如猫对蛋白的需求、不爱喝水等 开发高肉粮、湿粮等)、或从原料入手(如渴望的六种鱼、无谷)、工艺入手(如冻干、烘 焙、鲜粮等)。当然差异化产品背后离不开企业对营养学的研究、以及工厂质量的强保证。 2) 持续的品牌投入以及精准的营销策略,全方位提升消费者品牌认知 复盘海外市场,成功品牌背后离不开其持续的市场投入和消费者教育,新进入者如 freshpet 更是需要另辟蹊径占领消费者心智。当前国内市场百花齐放,但持续坚持做品牌 营销的公司并不多。而针对当前宠物主年轻化、需求个性化的现状,国内品牌应当积极创 新营销方式,并在各个渠道的维度展开营销。以国产龙头麦富迪为例,公司通过聘请代言 人、赞助综艺节目、影视作品植入等泛娱乐化的方式,全方位拉进和年轻养宠主之间的关 系。此外,在当前线上公域获客成本走高的背景下,拓展私域流量有望让宠物品牌持续拓 宽核心客户群。 3) 新媒体 线下渠道发力。区别于海外市场,当前我国的宠物食品渠道结构仍以线上 渠道为主,但从海外经验来看,线下渠道在消费者即时的购买体验以及消费者专 业养宠教育方面具有显著优势,线下渠道服务能力的积淀有助于品牌认知度的提 升以及核心客户群规模的持续扩大。在线上流量红利逐渐减退的当下,直接触达 消费者,提升和消费者的连接紧密度,有望在长期带给品牌更高的客户粘性和复 购率。目前,中宠股份旗下顽皮、乖宝集团旗下麦富迪等品牌都已实现线上线下 全流量运营。 4)适当外延,快速补短板。从海外宠物龙头成长史来看,玛氏、雀巢等宠物品牌的 壮大都离不开外延式扩张。当前国内外延主要以收购海外优质资产为主,海外优质资产收 购可使得龙头企业能够获得更优质的原料,提升品牌调性,快速切入高端宠物食品赛道。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 精选报告来源:【未来智库】。「链接」 |

免责声明:本文仅代表作者个人观点,与狗的猫宁无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明“来源:XXX(非狗的猫宁)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对

其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:617470285 邮箱:cwpyq@foxmail.com