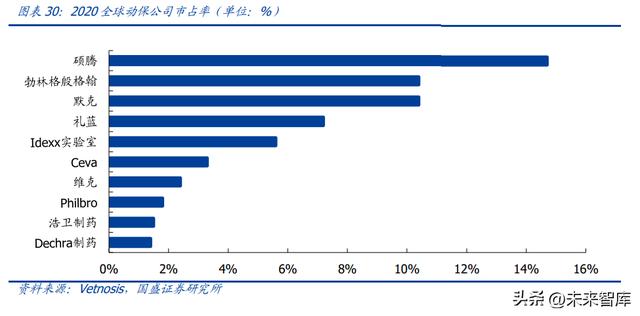

(报告出品方/作者:国盛证券,孟鑫) 1 美国宠物市场:千亿美元规模,美国领跑全球市场1.1 世界宠物市场近三千亿美元规模,美国为第一大市场 宠物经济盛行,全美宠物市场总额超千亿美元。根据美国宠物产品协会(APPA)的数据, 2021 年全球宠物市场销售额达到 3072.1 亿美元,其中美国市场占全球的 40.2%,达到 1236 亿美元,世界排名首位,远超排名第二的巴西市场(5.2%)。2012 年至 2021 年十 年间美国市场稳定增长,CAGR 达 9.79%,其中 2021 年增速达到 19.31%。  细分市场中兽药市占率高达 51.2%。宠物动保行业向下可细分为宠物兽药、宠物疫苗 和药用饲料添加剂三大板块。其中兽药为份额最大的细分板块,根据 GrandView 的数 据,2021 年北美宠物动保行业中,兽药占比达到 51.2%,同比增长 5.87%。宠物疫苗 位列第二,占全市场 16.0%,同比增长 5.61%。饲料添加剂与诊疗费用分别占比 15.6%/14.75%。 宠物药品包括驱虫药、消炎药、抗生素、镇痛剂等。随着城镇化进程的基本完善,宠 物由放养转为家养,宠物食谱、行为以及社会关系相较野生放养时期转变较大,导致现 代宠物易患食源性、精神类、或由低免疫力引起的疾病。常见小型宠物疾病包括传染性 疾病、皮肤病、过敏、食欲不振、骨科疾病和行为疾病。不断增加的研发活动和较短的 药物生命周期在宠物药物市场的增长中发挥重要作用。GrandView 调查显示,宠物药物 研发周期平均约 3 年,其他生物的药物研发周期则在 7-15 年之间。与人类药物相比,宠物药物创新速度较快、可持续性更强。 唯一强免狂犬疫苗为犬猫疫苗第一大品类。使用疫苗治疗日益流行的食源性疾病和人 畜共患病是宠物疫苗行业的驱动力。近年来,宠物疫苗主要用于宠物免受肿瘤、瘟热、 疱疹等疾病的侵害。宠物疫苗分为核心疫苗(强烈建议接种)和非核心疫苗(据宠物生 活情况适当接种)。犬类核心疫苗包括狂犬病、犬瘟热、犬细小病毒、肝炎、犬舍咳疫 苗,猫类核心疫苗包括猫型狂犬病、猫鼻气管炎、嵌杯病毒、猫白血病、上呼吸道感染 (URI)疫苗。其中狂犬病疫苗作为美国唯一强制免疫的宠物疫苗占据市场最大份额。狂 犬病一旦病发,致死率为 100%,且尚无有效治疗方案,而接种疫苗作为唯一的预防方 法,有效地保护了宠物和主人的健康。根据美国疾病控制和预防中心 (CDC) 的调查, 近 20 年内,疫苗接种使美国宠物狂犬病病例减少了 23.57%。 犬类癌症发病率上升,猫类则更易受慢性疾病侵扰。美国兽医医学协会调查显示,与 猫等宠物相比,犬类更容易患上恶性肿瘤和淋巴瘤。根据兽医癌症协会的数据,大约四 分之一的狗会在其生命的某个阶段被诊断出肿瘤(良性或恶性)。10 岁以上的狗几乎有 一半会患上癌症。2019 年,美国有 6500 万只狗和 3200 万只猫患有癌症(动物癌症基 金会数据)。癌症是 47% 的狗死亡的首要原因。猫相对于狗受癌症威胁较小,然而猫容 易患有慢性健康疾病,例如心血管疾病、糖尿病和肾脏疾病。由于此类疾病手术风险大 且难以根治,通常以预防或长期维稳治疗为主,预计宠物预防癌症相关疫苗与慢性疾病 药品将为宠物动保市场增长提供支撑。 1.4.3 硕腾:顺应宠物经济趋势,市占率稳居龙一 国际动保龙头引领宠物动保细分市场快速发展,市场集中度高。动保行业龙头在宠物 动保行业中也处于领先地位。21 世纪以来,随着经济全球化、一体化的深入发展,兽 药行业集中度呈现不断提高趋势。兽药企业通过不断并购、重组,形成了诸如硕腾公司、 勃林格殷格翰、默沙东、礼蓝动保等国际巨头,以 2020 年国际动保联盟数据为例,硕 腾以 14.7%市占率继续稳居龙一,全球动保 CR5 为 48.3%。  宠物板块为推动硕腾营收增长的主力。硕腾作为市占率排名第一的龙头企业,正在加速 布局宠物动保板块。自 2019 年以来,硕腾在宠物板块的收益便逐渐超过牲畜收益。 2021 年,硕腾宠物板块营收 46.89 亿美元,在总利润中占比 60.3%,同比增长 28.39%。 旗下宠物动保产品包括寄生虫防护产品、皮肤病产品、止疼药、晕动症药、治疗呕吐等 其他提高生活质量的保健品。宠物板块为硕腾带来可观的收益增长,硕腾公司公告称, 2021 年的收入较上年增长 15%,而这一业绩主要由其新推出的宠物杀虫剂产品 Simparica Trio(YoY 82%)以及明星皮肤科产品联合推动而成。 顺应宠物经济趋势,全球布局持续推进。硕腾拥有 300 多个产品线、28 个生产基地, 并在超过 45 个国家/地区直接开展业务。作为世界首屈一指的宠物和牲畜药品及疫苗生 产商,硕腾顺应宠物经济趋势布局全球,其中宠物板块表现亮眼,在包括美国、英国、 东亚、意大利等市场中,公司宠物板块的创收均超过牲畜板块。硕腾旗下的 Rimady 止疼药一经问世便占据欧盟宠物止疼药最大份额,且仍处于提升趋势。 2 国内宠物市场:千亿级蓝海市场启航,布局机会多2.1 宠物经济蓬勃发展,中国市场快速崛起 市场规模超两千亿,宠物经济正爆发。根据派读宠物、中国畜牧业协会宠物产业分会等 联合编撰的《中国宠物行业白皮书》(以下简称“白皮书”)数据显示,2021 中国宠物 (犬猫)市场规模达到 2490 亿人民币(数据统计口径为城镇宠物行业规模,不含农村 市场),同比增加 20.58%,十年间年复合增长率 CAGR 高达 27.4%,仅 2020 年疫情期 间增速有所回落,但仍然保持正增长。市场正处于快速爆发时期,受政策、经济、社会 和技术因素驱动,以及疫情带来的更多潜在养宠人群及情感消费,预计未来三年宠物行 业将继续保持平稳增长。同时随着互联网时代的兴起与行业政策的规范化,宠物市场商 业模式愈加成熟,目前可细分为宠物食品、医疗、用品与服务四大市场,在 2021 年占 据的市场份额分别为 51.5%、29.2%、12.8%与 6.4%。  宠物行业多元化趋势明显。 1) 全生命周期产业链覆盖。养宠从放养式进化到专业化,宠物主养宠知识提升、消费 观念改变,推动消费结构升级,进而带动宠物行业更多细分市场发展。2010 年至 2021 年,宠物市场覆盖已从基本生理需求升级到社交需求、安全需求,涉及到宠物繁殖与交 易、商品与服务,逐渐发展出覆盖宠物衣食住行、生老病死的全产业链,基本形成产业 链闭环,当前我国细分赛道布局全面程度已与发达国家持平,成为宠物消费提升的基础。 2) 线上线下全渠道模式逐渐完善。抖音、小红书等自媒体平台快速发展,将流量内容 与购物紧密结合,为品牌、店铺发展带来增量新势能。“白皮书”数据显示,44.1%的 宠物主偏好从电商平台获取宠物相关信息。消费渠道趋向多元化,线上线下消费价格不 具备较大差异,因此消费者更倾向于通过自身购物习惯来选择消费渠道。线上优势在于 便捷性,线下则在于产品和服务或有专业人士讲解,更具体验感。多数宠物品牌与店铺 (如圣宠、宠物家)在稳定线下零售业务的同时,借助各大互联网平台,加速全渠道一 体化业务战略转型推进。 经济基础 人口结构 社会因素三重驱动,中国宠物市场迅速发展 1)人均可支配收入与消费支出持续提升。2010 年至 2021 年,中国人均 GDP 复合增长 率为 9.18%,城镇居民人均可支配收入复合增长率为 8.78%,人均消费支出复合增长 率为 7.65%。按照国际经验,人均 GDP 达到 8000 美元则标志着国家城镇化格局已定, 居民消费支出结构将发生较大变化,国家将迎来消费升级的拐点。我国于 2015 年突破 人均 GDP 8000 美元,2021 年我国人均 GDP 达 80976 元(11300 美元),人均可支配收 入达 47411 元,人均消费支出为 30307 元,和宠物市场消费规模成正比,说明居民消 费意愿随收入增加,经济发展和消费结构升级为宠物行业发展提供基础。 同时,宠物主普遍高学历、高收入、高消费。“白皮书”报告显示,62.6%的宠物主拥 有大学本科及以上学历。高学历促进宠物主月收入水平持续提升,月均收入在 4000 元 以上的宠物主占比达到 81.3%,较 2019 年增长 30.9%;月均收入超 10000 元的宠物主 占比达34.9%。宠物主学历与收入的上升趋势推动宠物主注重科学化、品质化、精细化 养宠,宠物花销不断提升,2021 年养宠高消费人群(即主粮月均消费超过 500 元)占 比为 25%,平均养宠支出占到城镇人口人均消费支出的 6.73%。  疫苗接种习惯仍有待养成,预计产品渗透率仍有较大提升空间。“白皮书”数据显示, 我国约六成宠物主每年固定为宠物接种疫苗。按疾病类型来看,宠物疫苗一般分为传染 病疫苗(包括犬瘟热、犬细小病毒、肝炎等疫苗)与狂犬病疫苗,其中狂犬病致死率达 到 100%,一旦患病目前没有有效治疗方案,只能以疫苗预防为主。我国目前定期接种 狂犬病疫苗的宠物主仅为 67%,传染病联苗为 74%;没有给宠物接种过狂犬病疫苗的 宠物主为 12%,没有接种过传染病疫苗的宠物主为 4%。总体来看,疫苗接种渗透率仍 有较大提升空间,支撑宠物疫苗市场规模持续扩张。 驱虫药刚需属性强,为宠物动保最大单品。近年来,随着中国宠物数量持续增长,宠 物药品消费持续增长。驱虫药为养宠的必需药品之一,参照宠物行业发展高度发达的美 国,宠物驱虫药占宠物药品市场份额超 50%。2021 年我国宠物药品市场规模为 47.2 亿 元,《2021 中国宠物医疗白皮书》数据显示,在宠物医院动保产品销售板块中,驱虫药 销售额占比约25.1%,除宠物医院销售渠道外,宠物驱虫药销售表现依旧亮眼。淘宝电 商平台宠物药品旗舰店 TOP10 排行榜中,福来恩、普安特、维特医生、大宠爱等 8 个 品牌均以宠物驱虫剂销售为主,而目前主流产品仍以进口为主,国产替代前景广阔。 国产动保企业宠物产品研发提速,龙头有望抢占先机。从近三年猫、犬生药临床审批 数据看,国产动保企业宠物产品研发明显提速,多家国内企业已获批猫三联、犬四联等 大单品临床实验,其中包含瑞普生物、普莱柯等上市公司,同时有多家企业准备申报临 床。此外国产动保企业在宠物药品领域已崭露头角:海正药业海目前位居宠物药品第一 品牌,大单品海乐妙(驱虫药)在 2021 年销售额破亿、新产品莫爱佳(驱虫药)销售 快速破千万;瑞普生物于 2022 年 7 月推出莫普欣(驱虫药),自 7 月份上市以来,莫普 欣单品单月销售额已达千万级别,未来年销售额亦有望达到亿元量级。 3 重点公司分析3.1 瑞普生物:禽用动保领军企业,宠物等多领域布局发力 动物保健行业龙头,禽用产品行业地位领先。瑞普生物成立于 1998年。旗下拥有 19家 控股子公司以及 10 个兽药 GMP 生产基地、生产线 83 条,畜、禽等动物产品超过 500 种,是集生物疫苗、药物原料、药物制剂、饲料添加剂四位一体的动物保健产品的中国 龙头生产商与服务商。2021/2022Q1~Q3 公司分别实现营收 20.07/14.77 亿元,同比分 别 0.34%/-1.48%,实现归母净利润 4.13/2.33 亿元,同比分别 3.66%/-20.25%。 禽用产品市场领先,猪用产品有望重回增长轨道。1)公司以禽药产品起家,禽苗产品 亦优先布局,2015 年通过收购华南生物进军禽苗第一大单品——高致病性禽流感领域, 近年来禽用产品持续升级迭代、集团场客户覆盖范围加大共同支撑禽板块稳健成长,同 时禽用产品盈利水平保持行业高位(毛利率 60%左右水平)。2)猪用产品受周期波动 影响较大,公司不断尝试新产品突破,2022H1 猪圆环病毒 2 型亚单位苗等新产品已获 得产品批文,新产品迭代叠加下游生猪景气提升有望推动猪苗销售重回增长轨道。 宠物产品布局领先行业,渠道差异化优势显著。公司原有宠物产品已覆盖麻醉、皮肤 病、消炎等多领域,且部分产品国内市场份额领先。2022 年 7 月新品驱虫药莫普欣大 单品重磅上市,驱虫药为宠物药领域最大单品,莫普欣上市即取得较好销售进展,对标 浙江海正动保,公司驱虫药单品未来年销售额有望破万亿规模。宠物疫苗产品布局亦较 为领先,“猫三联”、“犬四联”等重点产品已进入临床阶段。此外在宠物产品渠道端, 公司与参股公司易宠科技、瑞派宠物医院在供应链、渠道整合、数字信息化、宠物医疗 等方面已建立深入的战略合作关系,全方位渠道协同形成差异化优势,奠定宠物业务中 长期成长基础。  3.4 普莱柯:非瘟疫苗扩容猪苗市场,品类扩充带来成长新空间 2022H1 业绩短期承压,Q2 降幅收窄。公司成立于 2002 年,2015 年于上交所主板上 市,主要从事兽用生物制品、化学药品及中兽药的研发、生产及销售,在我国兽用动保 行业处于领先地位。2021 年公司营收 10.99 亿元,2016-2021 复合增长率达到 13.51%。 归母净利润达到 2.44 亿元,2016-2021 复合增长率达到 5.36%。2021H2~2022H1 受下 游养殖端深度亏损、疫病防治预算压缩影响,公司业绩阶段性承压;2022 年 6 月以来 受益于猪价回暖,三季度收入端已实现环比、同比较大幅度修复,2022Q3 单季营收 3.13 亿元,同比增长 29.45%。 非瘟疫苗合作研发稳步推进,增量市场空间可期。公司自创立以来高度重视科研创新, 形成了以自主研发为主、联合研发为辅的研发模式。2016-2020 连续五年公司研发投入 占营收比重超过 10%,领先行业可比公司。在研产品方面,在原有核心技术平台的基 础上,公司持续开展非瘟、口蹄疫、猪伪狂犬病、圆-支二联等重点产品研发工作,并 取得较为领先的研发进度优势。公司与农科院兰研所合研的非瘟亚单位疫苗率先突破, 目前处在按农村农业部指导原则完善相关研究阶段,亚单位路径具备安全性优势,有望 成为率先推出的非瘟疫苗产品,而公司有望成为国内首批获批企业之一,以 20~25 元 单价假设,预计非瘟疫苗市场空间有望达到 200 亿元左右规模,预计未来非瘟疫苗落地 有望为公司业绩带来可观增长。 积极扩充品类,瞄准宠物等新兴行业进口替代市场。公司目前已建立起猪用、禽用生 化药 疫苗完整的产品矩阵,以基因工程疫苗和多联多价疫苗获得业内高度认可。近年 来公司切入禽用和猪用生物制品市场中最大产品高致病性禽流感和口蹄疫疫苗市场,不 断拓展产品品类,目前已基本覆盖下游养殖端主要动保需求。顺应宠物经济发展趋势布 局宠物用疫苗和化药板块,形成了瞄准进口替代、填补国内空白、防治新发疫病等产品 研发矩阵,目前已布局 40 多款宠物用疫苗、治疗性生物制品和化学药品,部分宠物驱 虫药、消炎药已上市销售,狂犬病灭活疫苗已获得国家新兽药注册证书和兽药产品批准文号,其余数十种布局产品处于新药申请或临床试验申报状态,有望为公司业绩增长新 亮点。 “大客户”、“大单品”销售策略持续推进。目前公司销售模式为对中大型客户进行直 销,对中小型养殖户进行经销。近年来,为适应下游养殖规模集约化趋势,公司聚焦大 集团直销客户,2021 年公司战略客户部逐渐统筹 TOP30 养殖“大客户”业务,对应直 销销售金额同比上升 31.15%。产品方面,公司采用“大单品”销售策略,利用自身研 发优势,达到在大型集团中猪圆环-支原体二联灭活疫苗等大单品的高渗透率,实现产 销一体化,奠定强大竞争优势。 “聚焦主粮”:顺应主粮趋势,产能持续释放。公司主营零食业务,近年来随着国内宠 物主对主粮的认可度提升,公司持续发力主粮市场,不断推出“Wanpy”旗下生骨肉主 食鲜封罐与“ZEAL”旗下高端湿粮产品线“ZEAL 0 号罐”等明星主粮产品。2021 年公 司干粮与湿粮营收达到 7.82 亿,同比增长 72.65%,占比达到 27.13%。主粮产能方面, 公司现有 2 家干粮工厂和 4 家湿粮工厂(包括 1 家在建工厂),包括 2021 年投产的中国 最大规模宠物湿粮工厂与 2022 年投产的 5.0 智慧宠物干粮工厂,预计新主粮工厂将进 一步提升公司主粮产能与产品竞争力。 “中宠生态圈”核心竞争优势,产业链积极延伸。 研发方面,公司下设实验室、新产品研发中心、检测中心、动物健康监测中心、宠物饲 喂实验基地以及中试试验车间,并拥有多项行业内先进技术,如“均衡营养马口铁罐头 加工关键技术”、“风干宠物食用肉制品及其制作方法”,目前共获得授权专利 152 项。 供应链与品控方面,公司自 2014 年起陆续在美国、加拿大、新西兰自建和收购工厂, 引领了中国宠物行业到发达国家建厂的先河,目前在全球拥有 18 间现代化宠物食品生 产厂(包括 1 家在建),其中包括 6 间海外工厂,12 间国内工厂,促使公司实现本土化 生产和本土化销售。同时,公司严把品控关,是目前国内取得国内外权威认证较多的企 业之一,建立的“产品可追溯体系”和“缺陷产品召回制度” 实现了产业链全程监控, 从根本上确保了产品质量安全。 “聚焦国内市场”:海内外双头发展,代工生产与自主品牌共同发力。公司于 1998 年 创立,是我国国产宠物食品领跑者,产品涵盖犬猫干粮、湿粮、零食全线。上世纪 90 年代起公司以 OEM/ODM 方式出口宠物零食进入国际市场,成为美国品谱、美国 Globalinx Pet 及欧洲 Armitages 等知名海外宠物食品用品品牌代工厂商;近年来以自主 品牌在国内市场持续发力,国内市场占比持续提升,由 2013 年的 8.43%提升至 2021 的 23.92%,目前出口产品 1000 余种,国内销售产品 200 余种,实现海内外同步拓展 战 略 规 划 。 2021/2022Q1~Q3 公 司 实 现 营 收 28.82/24.42 亿 元 , 同 比 增 长 29.06%/21.38%,归母净利润 1.16/1.15 亿元,同比增长-14.29%/24.99%。其中 2021 年海外营收 20.97 亿元,国内营收 6.89 亿元;2017 年~2021 年海外收入 CAGR 25.02%, 国内收入 CAGR46.91%。 “聚焦品牌”:品牌矩阵多维度领先优势。作为宠物食品领域多元化品牌运营商,中宠 股份旗下拥有“Wanpy 顽皮”、“ZEAL 真致”、“Toptrees 领先”等 10 余家自主品牌,包 含十余个产品系列,总计 1000 多个品种,产品销往日本、美国、英国、澳大利亚等全 球 60 多个国家和地区,自主品牌销往全球 55 个国家和地区。伴随着公司销售规模的逐 渐扩大,品牌影响力逐渐显现。 3.6 佩蒂股份:深耕宠物功能型食品,战略调整引爆自有品牌 深耕行业二十余年,造就宠物零食龙头。公司成立于 2002 年,于 2017 年在 A 股上市, 是我国宠物零食龙头企业,主营产品包括畜皮咬胶和植物咬胶等宠物咀嚼食品、宠物营 养肉质零食、宠物营养品、宠物主粮等。二十年来,公司专注于赋能宠物行业健康升级, 均衡产品适口性与营养,旗下设有东南亚、新西兰与中国三个分部,实现海内外双轮驱 动,为全球众多宠物食品公司与宠物主打造数千款宠物健康产品。2021 年总营收达到 12.71亿元,受越南工厂疫情停工及汇率波动影响,同比下滑 5.15%,2022年以来产能 利用率逐步恢复,2022Q1~Q3总营收达到 13.55亿元,同比增长 48.01%;归母净利润 达到 1.58 亿元,同比增长 100.68%。 海外市场:海外产能恢复,需求稳步增长。公司采取 ODM 与“以销定产”模式运行海 外业务,深度绑定品谱、沃尔玛等核心客户。目前海外业务仍为公司营收主力,2021 年海外市场营收达 10.61亿元,营收占比达到 83.45%。2021H2受越南好嚼工厂与巴啦 啦工厂疫情封控停产与后续复工成本增加影响,海外营收下滑 7.03%。2022 年起越南 工厂全面复产并于三季度达到满产状态,同时柬埔寨工厂预计释放 30%产能,叠加汇 率利好趋势,预计 2022 海外需求持续景气。此外,公司顺应海外零食主粮化趋势,近 年来专注宠物咬胶迭代升级,公司当前主推的植物咬胶作为零食主粮化的代表性产品, 2022H1 营收达到 3.34 亿元,同比增长 43.58%,品类营收占比第一,渗透率与消费频 次在行业内均处于领先地位,有望大力推动营收增长。 国内市场:布局中高端差异化自有品牌。公司国内业务处于快速发展阶段,以主销自 有品牌、辅销国外代理品牌的多品牌模式为主。2021营收达到 2.1亿元,五年来年复合 增长率达到 62.11%。2021 年以来,公司对国内业务战略进行调整,1)压缩部分代理 业务、集中资源打造核心自有品牌,主要聚焦天然肉质品牌爵宴、主粮品牌好适嘉、咀 嚼食品品牌齿能三大品牌,通过不同品牌切入不同细分市场,以产品特色定位品牌;2) 打造差异化畅销单品,以高品质原材料定位中高端市场,以爆品实现品类扩充;3)重 点转向线上新媒体营销渠道,加强与行业达人合作,提高流量转化效率,以线上引流拉 新、线下释放势能的模式构建品牌用户流量池,自建用户运营体系,完成品牌用户直接 高效转化。预计新战略将助力公司国内收入进一步增长。 3.7 乖宝宠物:渠道转型线上突围,卓越产品力奠定高成长 行业零食龙头企业,主粮随自有品牌发力。乖宝宠物创建于 2006 年,目前创业板 IPO 进程有序推进。公司主营业务包括犬猫主粮、零食与保健品三大品类 1300 多个品种, 境内着力发展自有“麦富迪”品牌,境外通过 OEM/ODM 方式与沃尔玛、斯马克、品谱 等国际知名企业建立长期合作关系。2021 年主营业务营收达到 25.60 亿元,同比增长 27.92%;归母净利润达 1.4 亿元,同比增长 25.82%。其中零食以海外销售为主,营收 达到 16.30 亿元,同比增长 25.75%,占主营业务收入比例达 63.67%,是公司的主要 收入来源;主粮以自主品牌和代理品牌国内销售为主,营收达到 9.12 亿元,同比增长 31.13%,占比约为35.62%,由于公司自有品牌发展速度较快,主粮占比呈上升趋势。 自有品牌高占比,优质产品力凸显。公司 2013 年起以自有品牌“麦富迪”进军国内宠 物食品市场,借助海外业务累积的研发、生产、品控与行业优势,迅速发展以“麦富迪” 为核心的自有品牌矩阵。其中境内销售主要以“麦富迪”品牌为主,境外销售有少量收 购自有品牌“Waggin'Train”产品。自有品牌锚定中端市场,目前为抢占高端市场份额, 公司以 2018 推出的“麦富迪”旗下“弗列加特”品牌与 2021 年收购的“Waggin'Train” 品发力高端猫粮市场。2021 年公司自有品牌收入合计达到 13.3 亿元,2019-2021 年均 复合增长率达到 37.29%,营收占比达到 51.95%,毛利率达到 41%,均高于同行可比 公司,带动公司营收增长,成为乖宝宠物一大竞争优势。 线上渠道高发展,线下经销精简化。公司销售渠道包括线上直销、线上经销、线下经销 与海外 OEM/ODM 和海外商超。自 2019 年起,公司顺应电子商务的发展趋势,加大线 上渠道的开拓。线上直销为公司重点拓展的销售模式,主要渠道为在天猫、京东、抖音 等电商平台开设的自营旗舰店,2019-2021 营收分别为 2.04/3.22/4.28 亿元,年复合增 长率达到 44.92%。经销模式分为线上、线下两个渠道,其中线上经销主要通过京东自 营、天猫超市及其他线上分销商进行销售。2019-2021 公司经销商各期数量分别为 1065/1050/961 家,经销收入分别为 5.02/6.71/8.53 亿元。经销商数量逐渐降低,但公 司经销业务收入不减反增,主要得利于公司减少业绩不加的线下经销合作门店,大力发 展线上经销渠道。预计优质化、集中化线上销售策略将为公司业绩带来成长新势能。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 精选报告来源:【未来智库】。系统发生错误 |

免责声明:本文仅代表作者个人观点,与狗的猫宁无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明“来源:XXX(非狗的猫宁)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对

其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:617470285 邮箱:cwpyq@foxmail.com