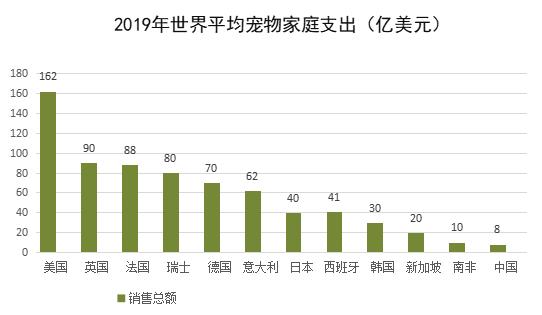

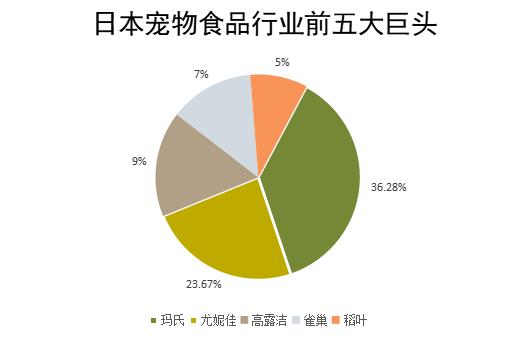

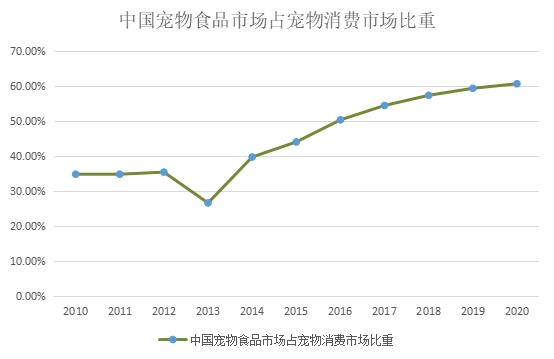

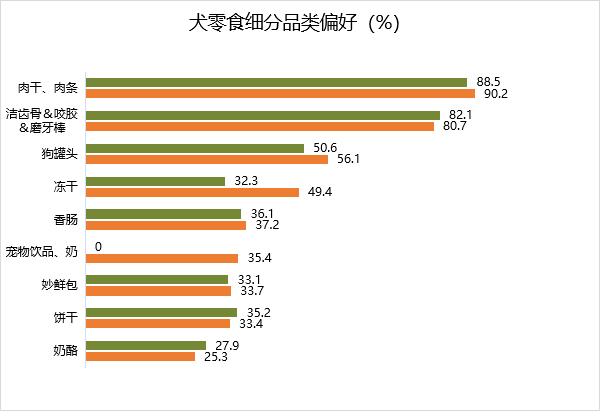

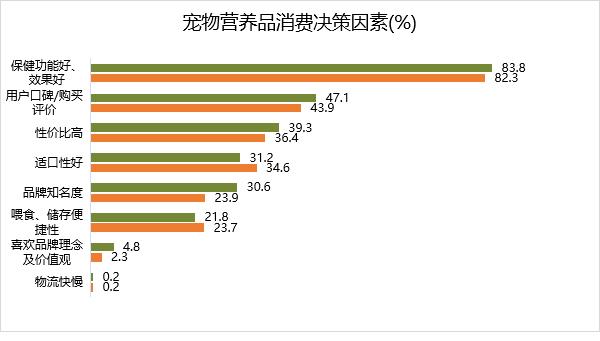

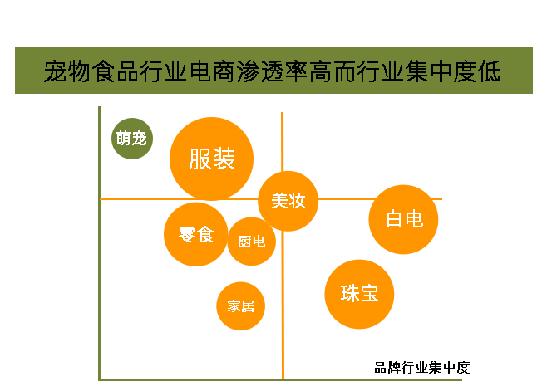

图片来源@视觉中国 文丨消费界 中国宠物食品行业方兴未艾。 随着国产品牌的崛起与宠物行业的国产化,国内企业拥有广大的市场空间与和市场潜力。 宠物食品作为宠物经济的重要组成部分,一直都是资本与创业者们看好的细分领域。 纵观全球宠物发展史,其在发达国家已有百余年历程,目前与宠物相关的行业、周边,已经成为一个独立的产业,开枝散叶,市场细分也越来越精细。 在此基础上,本篇报告将深度剖析占据宠物经济最高比重的宠物食品领域,从多个维度拆解,力图为读者们展示更多面的真实市场情况。 全球宠物经济1、千亿美元全球宠物市场,食品赛道占比超七成 宠物行业由上游活体交易、中游宠物商品(食品 用品)、下游宠物服务三大类组成,其中宠物食品是最大的细分赛道。 据Euromonitor数据显示,2019年全球宠物行业市场规模(终端价口径,下同)达1323.3亿美元。 其中,宠物食品销售额946.77亿美元,占整个行业销售额的71.55%。  2020年全球宠物食品行业市场规模达980.7亿美元,同比增长3.6%,近10年全球宠物食品行业市场规模年均复合增长率达3.3%。 从长远来看,宠物食品高端化和人性化趋势仍将是预测期内市场增长的主要驱动力。 2019年,美国宠物食品市场销售规模达343.45亿美元,同比增长5.78%,占全球销售规模的36.28%,为全球第一大宠物食品市场。 其次是西欧、亚太(主要为中国市场、日本市场、韩国市场)和拉美,以上三大市场占全球市场的23.67%、13.81%、11.48%。 2、独占鳌头的美国宠物食品市场:渗透率高、养宠支出位居首位 美国养宠文化深厚,养宠家庭渗透率高。 2019年,美国约8490万家庭拥有宠物,占全国家庭总数的67%。 根据APPA数据统计,美国养狗家庭和养猫家庭占多数,分别为6340万、4270万。 除养宠家庭数量庞大以外,美国的平均家庭宠物支出也位居世界首位,据statista统计,2019年美国人均宠物支出为162美元,显著高于排名第二的英国(93美元)。  如今,日本宠物市场规模已趋于稳定,单只宠物的平均消费增长成为近十年行业增长的动力。 根据日本矢野经济研究所数据显示,2019年日本宠物行业市场规模达到15700亿日元(约991.8亿元),同比增长1.67%。 截至2020年10月,日本宠物数量达到1813万只,其中宠物狗数量为850万只,宠物猫数量达到960万只,猫狗的数量已经超过了15岁或15岁以下的儿童(1530万人)。 其中,宠物食品市场规模为4250亿日元(约268亿元),同比增长0.71%,约占日本整个宠物行业的27.07%。 2019年,日本宠物食品销售额超过30亿美元,同比增长3.5%,是宠物食品销售连续第四年增长。 品牌方面,2019年日本宠物食品行业前五大巨头玛氏、尤妮佳、高露洁、雀巢和稻叶公司市场占有率分别20.1%、13%、9%、7.2%和4.9%。  近五年来,日本本土品牌尤妮佳和稻叶的市场占有率逐年提升,分别提高1.2%和2.1%。 从宠物全球市场、以及日美的经验表明宠物食品行业是最先伴随宠物经济发展的细分领域。 4、中国宠物食品市场 我国宠物行业发展起步较晚,1992年中国小动物保护协会成立标志着国内宠物行业形成。 1995年,玛氏、皇家等国外宠物零食巨头进入中国,中国宠物食品行业也逐渐发展起来。 近些年,宠物行业得到了迅猛的发展,宠物的身份逐渐发生转变,从单纯的赏玩转变成人们生活的伴侣。 而作为宠物行业的附属产业—宠物食品工业也在国民经济中发挥了越来越重要的作用。 根据Euromonitor公布的数据显示,2019年中国宠物行业市场规模为2024亿元,宠物食品占宠物行业市场规模的比重达60.6%,2020年中国宠物食品行业消费规模突破1226.5亿元,同比增长23.9%。 近十年来,中国宠物食品市场CAGR超过25%,2016-2020年中国宠物食品市场CAGR为29%,增速高于全球的6.4%。  (4)宠物主粮品牌排名 进口猫主粮品牌排名中,前三名依旧为渴望、爱肯拿、纽顿,前三排名占比更高,分别为24.8%、20.5%、15.7%。  (2)犬零食细分品类偏好 宠物零食品牌归属地偏好上,接近五成宠物主没有特别的倾向,28.7%宠物主偏好进口品牌,22.5%宠物主偏好国产品牌。 宠物主挑选零食时,最看重零食所含的营养成分,同时口感、原材料也是影响宠物主决策的重要因素。 进口犬零食品牌排名中,真致、巅峰、smartbones位列前三。 国产犬零食品牌排名中,前三品牌分别为麦富迪、宝路、顽皮,占比分别为39.8%、22.6%、17.2%。  (3)宠物猫零食 猫主购买的零食品类中,排名前三的分别为猫罐头、流质零食、肉干/鱼干。 猫条/妙鲜包等流质零食、肉干/鱼干、冻干零食较2019年稳中有升。 疫情影响下,猫主对国产品牌选购指数攀升,增长20.5%,进口品牌下降十个百分点左右。 猫零食品牌偏好数据看,国产品牌正在崛起,占比超三成,替代进口品牌指日可待! 4、宠物营养品 宠物营养品作为宠物食品的补充,迎合了消费升级的需求。 喂养习惯中,每日喂养和不固定喂养的宠物主占比超五成。 影响宠物主消费决策前三大因素分别为保健功能、用户口碑和性价比,占比分别为82.3%、43.9%、36.4%。 选择营养品时,95后比其他年龄段宠物主更看中功能效果,90后更注重口碑和性价比。 宠物犬补钙壮骨、肠胃调理和护肤美毛需求排名前三。 宠物猫在化毛和关节保护需求上有所提升,绝育护理需求有所下降。 猫、犬主喜爱的营养品品牌前三均是卫仕、红狗、麦德氏。  线上渠道竞争仍然非常激烈,优秀的宠物品牌正在加速崛起。 2020年一季度排名淘宝系前三的品牌分别为皇家、麦富迪和疯狂小狗,除了皇家持续占据领先地位,麦富迪和疯狂小狗等品牌实现快速发展。 从养宠主的年龄分布来看,线上消费有超过60%的宠物主是85后,养宠人群年轻化促进了多元化宠物消费的兴起,年轻人群对线上渠道的偏好也促进了线上渠道的快速发展。 对于宠物食品企业而言,把握住年轻人群的喜好是提升品牌影响力的关键。 据宠物行业白皮书数据显示,我国偏好线上电商、宠物店购买宠物食品的宠物主占比分别为 53.20%、21.20%。 快捷便利和货源种类多是宠物主选择线上渠道购买的主要原因,选择线下渠道主要是出于体验好和有固定购买店铺的考虑。 其中,线上渠道主要为综合电商和垂直电商平台,两者的占比分别为 89.90%、36.60%; 线下渠道主要为宠物店和宠物医院,两者的占比分别为55.90%、19.20%。  中宠股份在打造新产品时,主要围绕:把握品类创新机会,聚焦差异化战略。 (1)湿粮主食化:顽皮鲜盒引领趋势 湿粮的产品形态主要以罐头、妙鲜包、猫条等为主,由于肉含量较高,因此单价也往往高于干粮。 在湿粮主食化的趋势下,2020年中宠股份重磅推出的具有创新性和差异化的主食湿粮新品——顽皮鲜盒。 该产品是继顽皮旗下鲜封包,鲜肉羹后“鲜”系列产品的又一主力新品。 顽皮鲜盒是符合美国AAFCO全营养标准的主食湿粮,可代替宠物干粮长期食用。 作为国内首创产品,与进口同类竞品相比,该产品具有几大特点:高肉高蛋白含量;性价比极高;先进的蒸煮工艺;特殊的罐体不仅使得外观更独特,而且保鲜持久。 (2)零食主食化:双拼粮 风干粮差异化布局 在宠物食品高端化趋势下,厂商将零食的生产工艺应用到干粮的生产,风干粮、冻干粮逐渐兴起。 这其中以巅峰为代表的风干主粮和以K9为代表的冻干主粮,凭借天然的食材、超高的含肉量等优点被国内宠物主所熟知,正逐渐成为国内宠物市场中最受欢迎的高端粮品类。 但同时,由于价格过于高昂因此只能局限于小众高端人群。 中宠股份通过双拼粮 风干粮的产品布局,为宠物主消费升级提供了更多选项。 (3)干粮高端化:卡位烘焙粮细分赛道 干粮市场过去的升级路线中主要集中在产品原料层面的创新,由此诞生了天然粮、无谷粮、鲜肉粮等细分品类,并逐渐被消费者所接受。 着眼于未来,我们认为干粮市场的下一步突破,更多将发生在工艺层面。 除了风干粮、冻干粮以外,烘焙粮凭借有别于膨化工艺的优势,逐渐进入宠物主的视野。 中宠股份继无谷系列产品之后,推出低温烘焙系列。 3、销售渠道 国外渠道:主要销往日本、美国、加拿大、英国、 等全球 50 多个国家和地区,出口五大洲,年销数亿袋,在上述国家和地区享有 较高的知名度和市场占有率,保持稳定增长; 中宠股份国内市场渠道包括: 直销渠道:在京东、天猫开设的网络直营店及烟台工厂店,占比9%; 电商渠道:京东、亚马逊、波奇网等电商网站,通过网络销售给消费者,占比36%; 商超渠道:大润发、欧尚、华润万家等商超,通过经销商采购公司产品后销售给消费者,占比12%; 专业渠道:宠物店及宠物医院等,通过各地经销商采购,再向专业渠道客户销售,占比36%。  4、营销 营销方式全方位升级,聚焦新产品带动品牌影响力。 自“顽皮鲜盒”问世以来,中宠股份加大对新产品的营销投入力度,除了传统的地面户外广告以外,特别注重新媒体营销方式,重视更精准的传播对年轻群体的影响力。 以B站UP主“敬汉卿”的推广视频为例,敬汉卿作为B站头部Up主,拥有粉丝数量近900万粉丝,他在B站的顽皮鲜盒推广食品的播放量超过300万次,并且引爆了“狗粮包饺子”的话题,迅速建立起新产品的知名度。 从产品层面,顽皮鲜盒顺应“湿粮主食化”趋势,与竞品相比具有多种优势,在公司全方位营销的助力下,有望将其打造成为又一款主力新品。 随着中宠股份新产品的持续推出,其营销经验有望实现不断复制和升级,助力公司品牌力的持续提升。 总结国内宠物领域发展俨然到了一个突破口阶段,国民品牌意识越来越强,创业者们也前仆后继的扎身于此,试图为中国本土宠物品牌尽一份力。 然而,做宠物用品领域创新创业比较难的是,既要收割宠物的胃,也要俘获宠物主人的消费心智。这一点无论是在产品还是营销上,都需要创业者细细打磨。 在品牌成型后,仍然要加紧供应链的优化,吃下供应链利润,以提高整体毛利率。 短期来看,市场竞争依旧很激烈,本土品牌想要收获消费者心智,总需要一个相对漫长的过程。 无论是对标欧美、日本宠物市场,还是翻看国内宠物市场数据,这个市场都是值得被期待的。 |

免责声明:本文仅代表作者个人观点,与狗的猫宁无关。其原创性以及文中陈述文字和内容未经本网证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

凡本网注明“来源:XXX(非狗的猫宁)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对

其真实性负责。

如因作品内容、版权和其它问题需要同本网联系的,请在一周内进行,以便我们及时处理。

QQ:617470285 邮箱:cwpyq@foxmail.com